面對消費分化與存量競爭加劇,曾憑借品牌優勢與市場策略在激烈競爭中脫穎而出的山西汾酒(600809.SH),發展似乎陷入瓶頸,業績增速創下近十年新低。

這一增速的下滑不禁讓人對山西汾酒的未來發展產生了擔憂,尤其是高達132億的存貨成為了懸在山西汾酒頭上的一把“達摩克利斯之劍”。

業績增速創十年新低

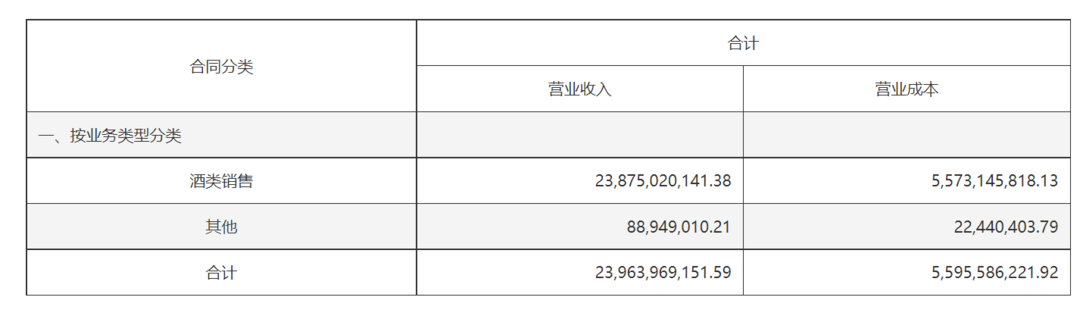

作為我國清香型白酒的典型代表,山西汾酒主營汾酒、竹葉青酒及杏花村酒的生產與銷售。

山西汾酒2025年半年報顯示,2025年上半年,該公司實現營業收入239.64億元、歸母凈利潤85.05億元,同比分別增長5.35%和1.13%。第二季度數據顯示,該公司實現營業收入74.41億元,同比增長0.45%;歸母凈利潤18.57億元,同比下降13.50%。

盡管仍在穩健增長,但相比去年同期兩位數的增長已明顯放緩。無論是營收還是凈利潤增速,均創下自2016年以來半年度業績的最低水平。

實際上,山西汾酒業績增速下滑的趨勢,前幾年就已陸續顯現。

經濟導報記者查閱山西汾酒多份年報發現,2021 年,該公司營業收入距離200億元規模僅差0.3億元,當年營業收入、歸母凈利潤增速分別達42.75% 和 72.56%。從2022年開始,兩項指標逐年放緩,2022年,其營業收入、歸母凈利潤增速分別是31.26%和52.36%,2023年,其營業收入、歸母凈利潤增速分別是21.80%和28.93%,直至今年上半年跌至個位數增長。

經營壓力的另一重要體現是經營活動現金流的顯著下滑。報告期內,該公司經營活動產生的現金流量凈額為59.80億元,同比下滑24.59%。通常情況下,該指標應與營收增長保持同向變動,上半年,山西汾酒呈現的“營收微增、現金流大降”的局面引發市場關注。

中報顯示,今年上半年,山西汾酒實現中高價酒類銷售額139.95億元,占總營收超過七成。其中,青花汾酒系列產品收入占比達45%以上,銷售收入超85億元。由于竹葉青產品銷量下滑,“其他酒類”收入4.84億元,同比下降10.55%。

在市場布局上,上半年,汾酒依然堅持聚焦大基地、華東、華南三大市場的策略不動搖,實現了省內省外的雙增長。半年報顯示,其省內、省外收入分別為87.32億元、151.43億元,同比分別增長4.04%和6.15%。相比去年同期11.36%和25.68%的增速已疲態盡顯。

需要注意的是,2025年6月末,該公司合同負債(預收貨款)為59.83億元,較期初減少26.89億元,同比下降31.01%。合同負債常被視為未來收入的“蓄水池”,其顯著下降可能源于該公司主動實施“控量保價”以穩定市場價格,亦可能反映出經銷商對后續市場動銷信心不足,打款意愿減弱。

132億元的存貨

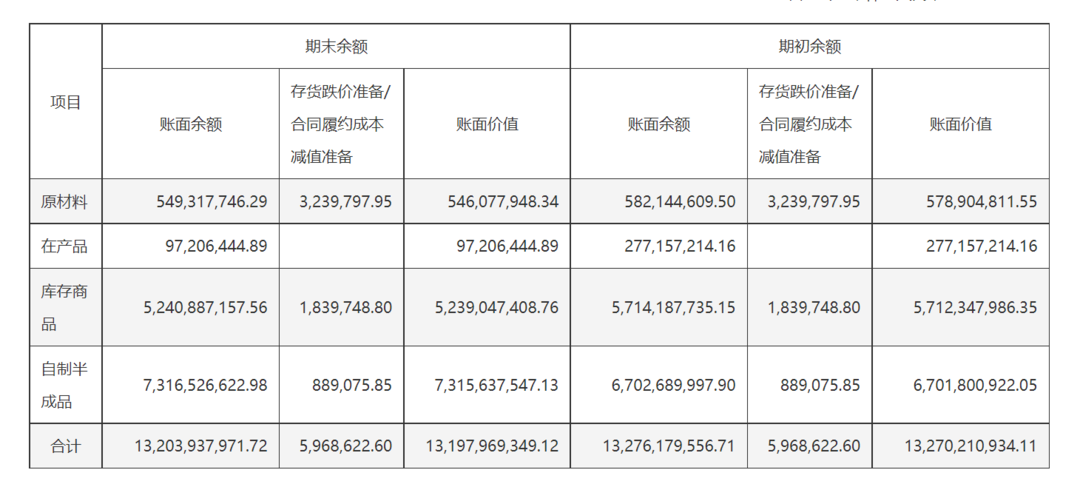

從存貨的構成來看,山西汾酒的存貨壓力不容小覷。

公開數據顯示,2023年,山西汾酒庫存商品占存貨比例為44%。這意味著山西汾酒的存貨中,成品酒的占比較高,而成品酒的積壓無疑會給該公司帶來更大的銷售和資金周轉壓力。

截至2025年上半年末,山西汾酒的存貨數額依然高達131.98億元,這一數字相較于2022年末的96.50億元,增長幅度明顯。

存貨壓力的增大,也反映在了山西汾酒的渠道管理上。2025年上半年,該公司經銷商數量較期初凈減少超500戶。這一變化與2024年形成鮮明對比:彼時其全年新增經銷商613戶,為A股19家上市酒企中新增數量最多,展現出強勁的擴張態勢。

在業內人士看來,經銷商數量減少一方面可能是因為市場競爭激烈,經銷商的利潤空間受到壓縮,從而選擇退出;另一方面,也可能是因為山西汾酒的存貨壓力過大,導致經銷商對未來的市場前景缺乏信心。

為了應對行業存量競爭加劇及政策環境壓力,山西汾酒也加大了市場端投入力度。中報顯示,2025年上半年,該公司銷售費用為23.82億元,較去年同期的20.00億元增長19.10%。其中,廣告及業務宣傳費為15.40億元,同比增長17.33%。

此外,山西汾酒投資建設了汾酒2030技改原酒產儲能擴建項目(一期),預算投資額合計約91.02億元。這一項目的實施雖然在一定程度上可以提升原酒產能和儲能,但也可能會帶來新的問題,如果未來市場需求無法跟上產能的擴張,那么山西汾酒的存貨壓力將會進一步增大。

開源證券研報認為,過去幾年,山西汾酒凈利率大幅提升,未來面對市場需求的下降,凈利率預計提升幅度放緩或者有小幅度下降。因此,已謹慎下調對其2025年至2027年的盈利預測,預計業績增速分別為0.3%、6.9%和9.8%。

經濟導報記者注意到,山西汾酒銷售費用中,倉儲費用同比增長46.33%至1.09億元,倉儲費用增速遠高于存貨增速,是否存在低估存貨的情況?上半年業務招待費出現明顯下降,其他費用出現顯著增長,這種變化意味著什么?就上述疑問,經濟導報向山西汾酒方面發去了采訪函,但截至發稿未收到任何回復。

(大眾新聞·經濟導報記者 劉勇)

|